Aktualności

2025-09-15Skorygowana cena nabycia (zamortyzowany koszt) – wpływ stopy procentowej NBP na wycenę – 09.2025

RPP we wrześniu 2025 obniżyła stopy procentowe NBP. Wyjaśniamy, jakie ma to konsekwencje dla kredytów, wyceny w skorygowanej cenie nabycia (zamortyzowanym koszcie) i rezerw pracowniczych.

W jaki sposób decyzje RPP oddziałują na wycenę w zamortyzowanym koszcie (skorygowanej cenie nabycia)?

Decyzje podejmowane przez Radę Polityki Pieniężnej (RPP) mają bezpośredni wpływ na krótkoterminowe stopy rynkowe i referencyjne, takie jak WIBOR. Oddziałują tym samym na planowane i faktyczne przepływy pieniężne stosowane w modelach wyceny aktuarialnej prowadzonej w skorygowanej cenie nabycia. Dla aktuariuszy i biur aktuarialnych oznacza to konieczność aktualizacji stóp dyskontowych oraz założeń dotyczących kosztu finansowania, co wprost wpływa na poziom wyceny w skorygowanej cenie nabycia (zamortyzowanym koszcie).

Decyzja RPP: wrzesień 2025. Aktualne stopy NBP a wycena w skorygowanej cenie nabycia

Podczas posiedzenia 2–3 września 2025 r. RPP obniżyła wszystkie stopy NBP o kolejne 0,25 pkt. procentowego do poziomów:

- stopa referencyjna – 4,75 %;

- stopa lombardowa – 5,25 %;

- stopa depozytowa – 4,25 %;

- stopa redyskontowa weksli – 4,80 %;

- stopa dyskontowa weksli – 4,85%

Uchwała weszła w życie 4 września 2025.

Obniżka o 0,25 pkt proc. wpisuje się w rozpoczęty wcześniej cykl luzowania polityki pieniężnej, będący odpowiedzią na spadkową ścieżkę inflacji i stabilizację dynamiki wynagrodzeń. Dla rynków finansowych i obszaru księgowości oznacza to dalszą presję na redukcję krótkoterminowych stawek referencyjnych (WIBOR), choć przełożenie na koszty kredytów tradycyjnie następuje z pewnym opóźnieniem.

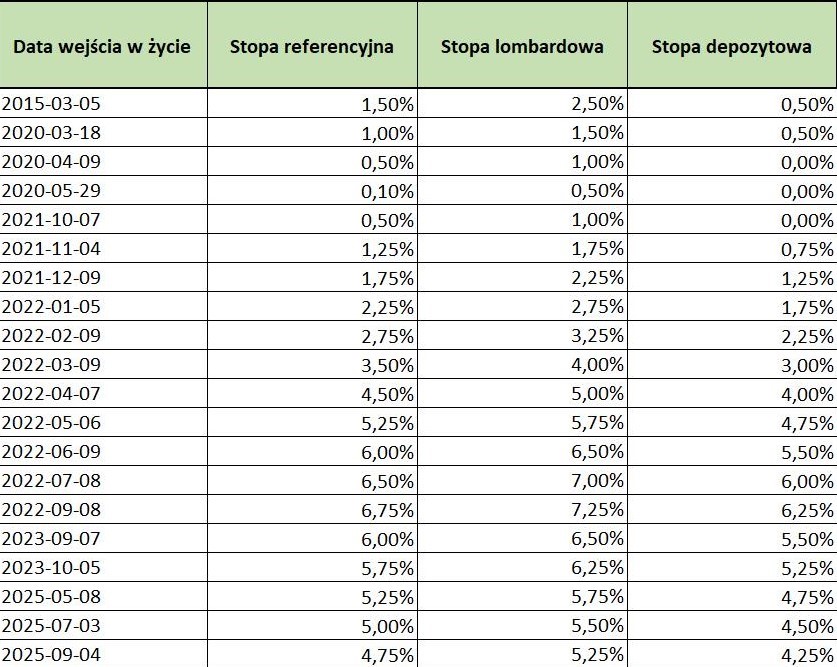

W poniższej tabeli zebraliśmy podstawowe stopy NBP (stopa referencyjna, stopa lombardowa, stopa depozytowa) obowiązujące w ostatniej dekadzie. Ostatnia zmiana miała miejsce 4 września 2025 roku.

Tabela: podstawowe stopy NBP (referencyjna, lombardowa, stopa depozytowa) obowiązujące w ostatnich 10 latach.

Źródło: opracowanie własne na podstawie nbp.pl

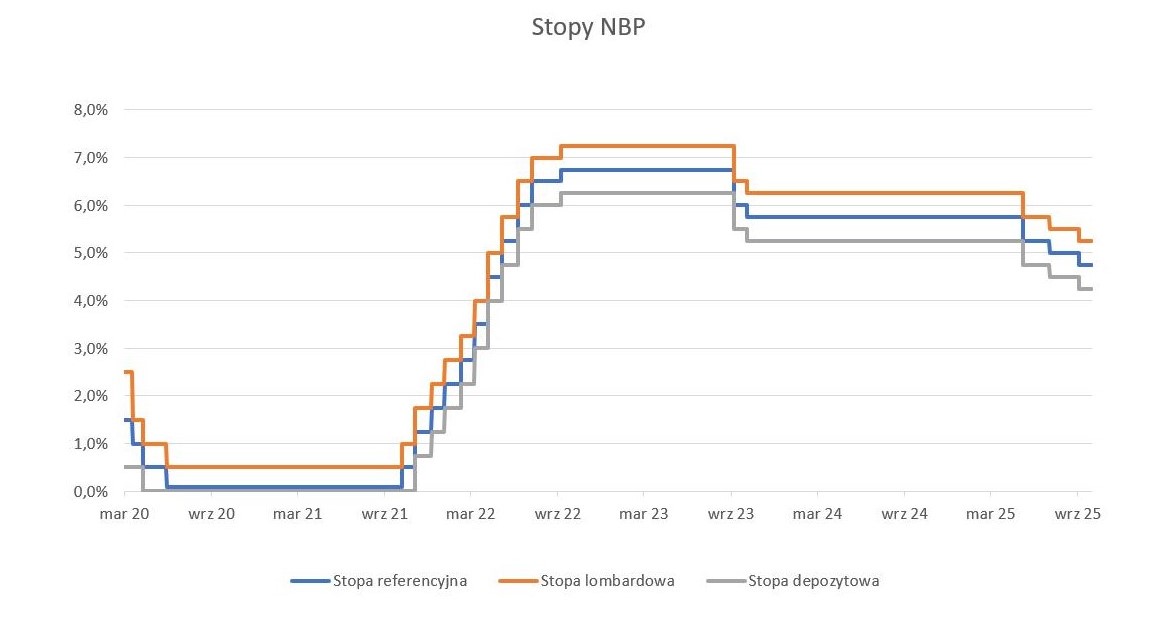

Wykres: wartości stóp NBP (referencyjnej, lombardowej, depozytowej) w latach 2015–2025.

Źródło: opracowanie własne na podstawie nbp.pl

Jak decyzje NBP przekładają się na WIBOR i koszty kredytów?

Oczekiwana reakcja: spadek stopy referencyjnej prowadzi do obniżenia krótkoterminowych stawek międzybankowych (WIBOR 1M/3M/6M). W konsekwencji zmniejszają się koszty finansowania banków oraz raty kredytów zmiennokuponowych.

Rzeczywisty wpływ na kredytobiorców: wysokość rat zależy dodatkowo od marży banku, postanowień umownych, okresu aktualizacji stopy oraz tego, jak szybko banki dostosują swoje oferty do nowych warunków.

Wpływ obniżki stóp NBP na wycenę w zamortyzowanym koszcie (skorygowanej cenie nabycia)

Kredyty i obligacje zmiennokuponowe: niższe stopy procentowe oznaczają mniejsze prognozowane odsetki, co obniża przyszłe przepływy pieniężne. To z kolei wpływa na bieżącą wartość instrumentów i ich wycenę w skorygowanej cenie nabycia.

Instrumenty o stałym oprocentowaniu: obniżka stóp nie zmienia bieżącej wartości księgowej w zamortyzowanym koszcie, ale zwiększa wartość godziwą rynkową, co może prowadzić do wcześniejszych spłat lub renegocjacji.

Niższe stopy WIBOR oznaczają tańszy pieniądz, poprawę zdolności kredytowej i niższe ryzyko kredytowe, co ma długoterminowy wpływ na modele aktuarialne portfeli kredytowych.

FAQ – najczęściej zadawane pytania

Q: Czy obniżka stopy referencyjnej NBP automatycznie zmienia wartość instrumentów w zamortyzowanym koszcie?

A: Nie. Instrumenty już ujęte w księgach pozostają rozliczane według efektywnej stopy procentowej przyjętej w momencie początkowego ujęcia. Zmiany rynkowych stóp dotyczą nowych emisji i aktualizowanych modeli wyceny.

Q: Jak szybko WIBOR reaguje na decyzje RPP?

A: Zazwyczaj z opóźnieniem. Banki mogą częściowo „zatrzymać” obniżkę poprzez korektę marż lub wprowadzić zmiany dopiero po kilku tygodniach. Dla kredytobiorców oznacza to stopniowy spadek rat, a nie natychmiastową obniżkę.

Q: Czy biuro aktuarialne powinno automatycznie zmieniać stopy dyskontowe w wycenach rezerw?

A: Nie. Zmiana stóp dyskontowych powinna wynikać z aktualnej krzywej rynkowej i oceny stabilności nowych warunków. Rekomendowane jest stosowanie analiz scenariuszowych i odpowiednia dokumentacja decyzji.

Zobacz również

Stopy procentowe NBP a skorygowana cena nabycia (zamortyzowany koszt) – 07.2025Wycena kredytów, pożyczek i obligacji w skorygowanej cenie nabycia — przewodnik

WIBOR – dane dla wyceny w skorygowanej cenie nabycia (zamortyzowanym koszcie) — 08.2025

Skontaktuj się z nami

Chcesz sprawdzić, jak decyzje RPP oddziałują na Twoje wyceny?

Skontaktuj się z naszym Biurem Aktuarialnym – przygotujemy wycenę aktuarialną, analizę wrażliwości (scenariusze NBP ±0,25–0,5 pkt proc.) oraz rekomendacje dotyczące stosowania efektywnej stopy w Twoim portfelu.