Aktualności

2025-12-23Wycena w skorygowanej cenie nabycia (zamortyzowanym koszcie) - znaczenie WIBOR dla wyceny - 11.2025

WIBOR w listopadzie 2025. Sprawdź, jak wpływa to na kredyty, koszty finansowania oraz wyceny w skorygowanej cenie nabycia, a także na rezerwy pracownicze i wyceny aktuarialne?

Czym jest WIBOR i dlaczego ma wpływ na wycenę w zamortyzowanym koszcie?

WIBOR (Warsaw Interbank Offered Rate) to stopa referencyjna ustalana na polskim rynku międzybankowym. Odzwierciedla koszt pozyskania kapitału w PLN i ma zasadnicze znaczenie dla oprocentowania kredytów złotowych (m.in. hipotecznych) oraz obligacji zmiennokuponowych. Stanowi również jeden z podstawowych parametrów stosowanych przy wycenie instrumentów finansowych w skorygowanej cenie nabycia (zamortyzowanym koszcie), ponieważ bezpośrednio wpływa na efektywne stopy procentowe używane w tych kalkulacjach. 👉 Więcej o mechanice wyceny znajdziesz w naszym przewodniku: Wycena kredytów, pożyczek i obligacji w skorygowanej cenie nabycia.

Aktualne poziomy WIBOR w listopadzie 2025

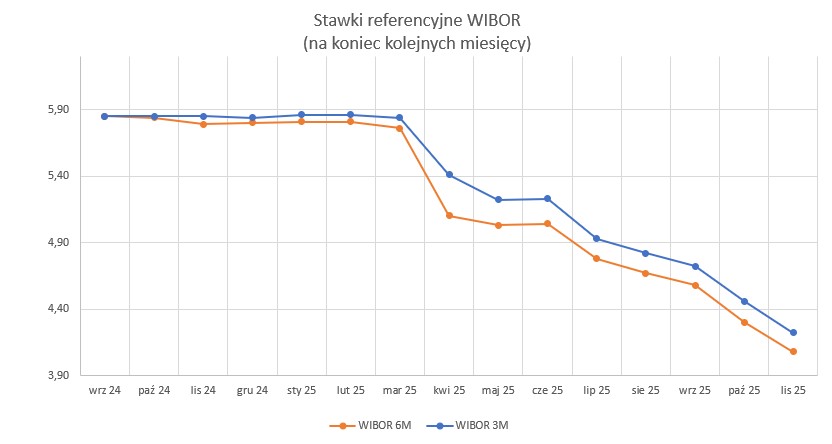

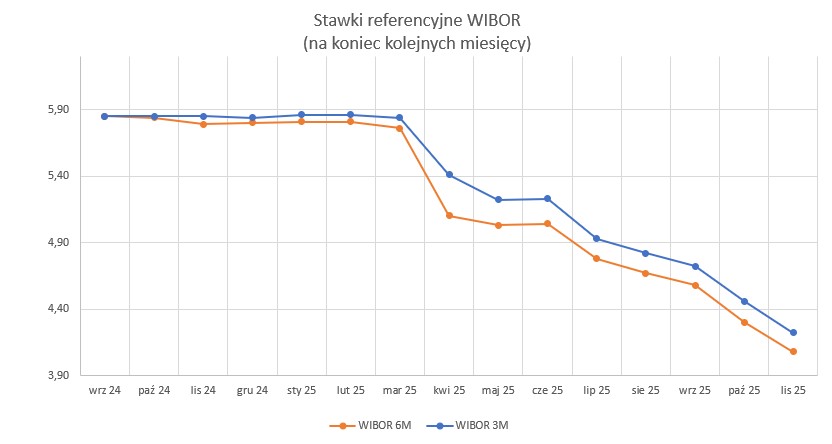

W ciągu ostatniego roku WIBOR systematycznie się obniżał – trend ten utrzymuje się również w listopadzie. Na koniec tego miesiąca wartości przedstawiały się następująco:

Obydwie stawki pozostają w trendzie spadkowym i osiągnęły najniższe poziomy od początku cyklu obniżek stóp procentowych.

Tabela 1: WIBOR 3M i WIBOR 6M (wartości dzienne z końca miesiąca oraz zmiany w ciągu ostatnich 12 miesięcy).

W praktyce oznacza to, że wyceny początkowe nowych kredytów czy pożyczek oparte są na niższych stopach, co zwiększa bieżącą wartość zdyskontowanych przepływów.

W przypadku istniejących portfeli kredytów zmiennokuponowych spadek WIBOR obniża przyszłe odsetki. Biuro aktuarialne na bieżąco ocenia, czy zmiany te wymagają korekt z tytułu utraty wartości.

Dla instrumentów stałokuponowych wycenianych w zamortyzowanym koszcie wartość księgowa nie zmienia się. Jednak spadek stóp rynkowych podnosi ich wartość godziwą, co może prowadzić do przedterminowych spłat lub renegocjacji – kwestie te aktuariusz powinien uwzględnić w modelach.

Niższe stopy WIBOR oznaczają tańszy pieniądz, poprawę zdolności kredytowej i niższe ryzyko kredytowe, co ma długoterminowy wpływ na modele aktuarialne portfeli kredytowych.

FAQ – najczęstsze pytania

Q: Czy do wyceny kredytów w skorygowanej cenie nabycia potrzebny jest aktuariusz?

A: Podstawowa wycena kredytów w zamortyzowanym koszcie to głównie zadanie księgowe. Jednak przy bardziej złożonych analizach – np. estymacji strat kredytowych czy modelowaniu przedpłat – wsparcie aktuariusza bywa kluczowe.

Q: Jak obniżka WIBOR wpływa na obligacje?

A: Dla nowych obligacji zmiennokuponowych oznacza niższą rentowność i niższe koszty dla emitenta. W przypadku obligacji o stałym kuponie wartość księgowa w zamortyzowanym koszcie pozostaje niezmienna, ale rośnie ich wartość rynkowa.

Q: Czym jest skorygowana cena nabycia (zamortyzowany koszt)?

A: To metoda wyceny aktywów finansowych, w której przepływy (odsetki, kapitał, dyskonta, premie) są rozliczane w czasie według efektywnej stopy procentowej. Dzięki temu księgowość instrumentu opiera się na długoterminowych założeniach, a nie na bieżącej wartości rynkowej.

Zobacz również

Wyceny w skorygowanej cenie nabycia (zamortyzowanym koszcie) kredytu, pożyczki lub obligacji – kompendium wiedzy na temat metodologii i obowiązków wyceny takich instrumentów finansowych.

Skontaktuj się z nami

Chcesz sprawdzić, jak nowe dane WIBOR oddziałują na Twoją wycene aktuarialną? Skontaktuj się z naszym Biurem– przygotujemy wycenę, analizę wrażliwości i raport zgodny z wymogami MSSF i MSR.

źródło: opracowanie własne

WIBOR (Warsaw Interbank Offered Rate) to stopa referencyjna ustalana na polskim rynku międzybankowym. Odzwierciedla koszt pozyskania kapitału w PLN i ma zasadnicze znaczenie dla oprocentowania kredytów złotowych (m.in. hipotecznych) oraz obligacji zmiennokuponowych. Stanowi również jeden z podstawowych parametrów stosowanych przy wycenie instrumentów finansowych w skorygowanej cenie nabycia (zamortyzowanym koszcie), ponieważ bezpośrednio wpływa na efektywne stopy procentowe używane w tych kalkulacjach. 👉 Więcej o mechanice wyceny znajdziesz w naszym przewodniku: Wycena kredytów, pożyczek i obligacji w skorygowanej cenie nabycia.

Aktualne poziomy WIBOR w listopadzie 2025

W ciągu ostatniego roku WIBOR systematycznie się obniżał – trend ten utrzymuje się również w listopadzie. Na koniec tego miesiąca wartości przedstawiały się następująco:

- WIBOR 3M: 4,22% (30.11.2025)

- WIBOR 6M: 4,08% (30.11.2025)

Obydwie stawki pozostają w trendzie spadkowym i osiągnęły najniższe poziomy od początku cyklu obniżek stóp procentowych.

Tabela 1: WIBOR 3M i WIBOR 6M (wartości dzienne z końca miesiąca oraz zmiany w ciągu ostatnich 12 miesięcy).

Źródło: opracowanie własne na podstawie danych GPW Benchmark

Na wykresie widoczny jest konsekwentny spadek wartości obu wskaźników.

Wykres 1: WIBOR 3M i WIBOR 6M (wartości dzienne z zamknięcia miesiąca) – ostatnie 12 miesięcy.

Wykres 1: WIBOR 3M i WIBOR 6M (wartości dzienne z zamknięcia miesiąca) – ostatnie 12 miesięcy.

Źródło: opracowanie własne na podstawie danych GPW Benchmark.

Zmiany w ostatnich miesiącach

Obecne wartości WIBOR są zauważalnie niższe niż jeszcze kilka miesięcy temu. Przykładowo:

- koniec marca 2025: WIBOR 3M wynosił ok. 5,84%

- koniec czerwca 2025: WIBOR 3M spadł poniżej 5,25%

Spadki te są odzwierciedleniem oczekiwań rynku związanych z łagodniejszą polityką pieniężną. Aktuariusze i analitycy finansowi monitorują te zmiany, aby dostosowywać parametry w modelach wyceny.

Jak spadek WIBOR wpływa na wycenę w zamortyzowanym koszcie?

Obniżenie stawek WIBOR oznacza:

Obecne wartości WIBOR są zauważalnie niższe niż jeszcze kilka miesięcy temu. Przykładowo:

- koniec marca 2025: WIBOR 3M wynosił ok. 5,84%

- koniec czerwca 2025: WIBOR 3M spadł poniżej 5,25%

Spadki te są odzwierciedleniem oczekiwań rynku związanych z łagodniejszą polityką pieniężną. Aktuariusze i analitycy finansowi monitorują te zmiany, aby dostosowywać parametry w modelach wyceny.

Jak spadek WIBOR wpływa na wycenę w zamortyzowanym koszcie?

Obniżenie stawek WIBOR oznacza:

- dla kredytobiorców i posiadaczy obligacji zmiennokuponowych – niższe płatności odsetkowe,

- dla emitentów – niższe koszty obsługi długu,

- dla wyceny w skorygowanej cenie nabycia – niższą efektywną stopę procentową w nowych kontraktach.

W praktyce oznacza to, że wyceny początkowe nowych kredytów czy pożyczek oparte są na niższych stopach, co zwiększa bieżącą wartość zdyskontowanych przepływów.

W przypadku istniejących portfeli kredytów zmiennokuponowych spadek WIBOR obniża przyszłe odsetki. Biuro aktuarialne na bieżąco ocenia, czy zmiany te wymagają korekt z tytułu utraty wartości.

Dla instrumentów stałokuponowych wycenianych w zamortyzowanym koszcie wartość księgowa nie zmienia się. Jednak spadek stóp rynkowych podnosi ich wartość godziwą, co może prowadzić do przedterminowych spłat lub renegocjacji – kwestie te aktuariusz powinien uwzględnić w modelach.

Niższe stopy WIBOR oznaczają tańszy pieniądz, poprawę zdolności kredytowej i niższe ryzyko kredytowe, co ma długoterminowy wpływ na modele aktuarialne portfeli kredytowych.

FAQ – najczęstsze pytania

Q: Czy do wyceny kredytów w skorygowanej cenie nabycia potrzebny jest aktuariusz?

A: Podstawowa wycena kredytów w zamortyzowanym koszcie to głównie zadanie księgowe. Jednak przy bardziej złożonych analizach – np. estymacji strat kredytowych czy modelowaniu przedpłat – wsparcie aktuariusza bywa kluczowe.

Q: Jak obniżka WIBOR wpływa na obligacje?

A: Dla nowych obligacji zmiennokuponowych oznacza niższą rentowność i niższe koszty dla emitenta. W przypadku obligacji o stałym kuponie wartość księgowa w zamortyzowanym koszcie pozostaje niezmienna, ale rośnie ich wartość rynkowa.

Q: Czym jest skorygowana cena nabycia (zamortyzowany koszt)?

A: To metoda wyceny aktywów finansowych, w której przepływy (odsetki, kapitał, dyskonta, premie) są rozliczane w czasie według efektywnej stopy procentowej. Dzięki temu księgowość instrumentu opiera się na długoterminowych założeniach, a nie na bieżącej wartości rynkowej.

Zobacz również

Wyceny w skorygowanej cenie nabycia (zamortyzowanym koszcie) kredytu, pożyczki lub obligacji – kompendium wiedzy na temat metodologii i obowiązków wyceny takich instrumentów finansowych.

Skontaktuj się z nami

Chcesz sprawdzić, jak nowe dane WIBOR oddziałują na Twoją wycene aktuarialną? Skontaktuj się z naszym Biurem– przygotujemy wycenę, analizę wrażliwości i raport zgodny z wymogami MSSF i MSR.